El crédito bancario sigue empeorando

Pese a los reiterados anuncios de recuperación el crédito sigue mostrando síntomas de extrema debilidad, cayendo un 12,2% en septiembre

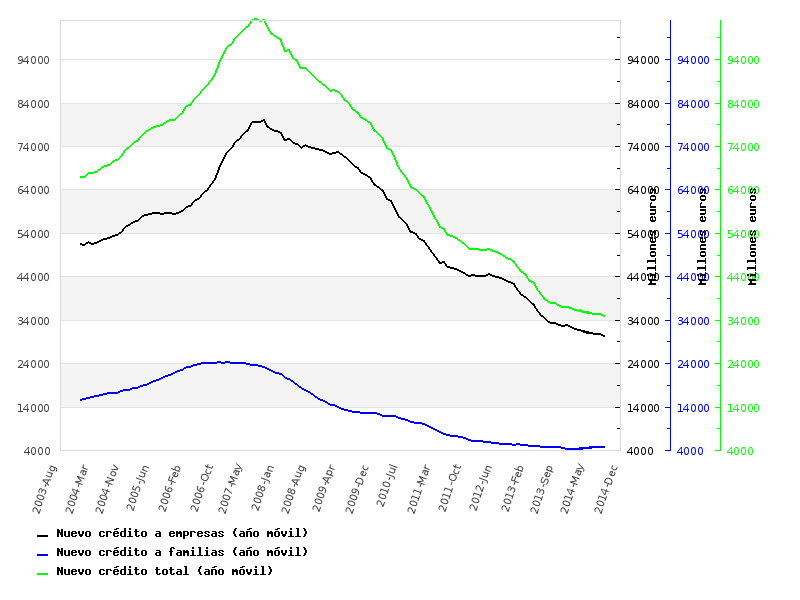

El crédito bancario está cambiando rápidamente su estructura en los últimos trimestres. Si bien no está moderando su tasa de caída, si atendemos al nuevo crédito concedido, sí que se observa una gran diferencia en la distribución de este crédito.

En el mes de septiembre pudimos ver cómo se acentuaba el descenso en la concesión de nuevo crédito hasta el 12,2%. Sin embargo, vemos que este sube en todos sus apartados excepto el gran grédito empresarial (más de 1 millón de euros), que baja un 34,6%. El crédito a la vivienda aumenta con fuerza (+30,7%), el crédito al consumo de las familias el 32,5% y el crédito para otros fines un 67,7%. También sube notablemente el pequeño crédito empresarial (+14,6%). No obstante estos aumentos no son suficientes ni mucho menos para compensar el descenso en el gran crédito.

Como aspecto positivo para los bancos está el hecho de que esto está mejorando los márgenes de intereses, ya que el tipo aplicado a todos estos créditos, salvo vivienda, es mucho mayor que en el que se concede a la gran empresa.

En el gráfico podemos ver el impresionante batacazo que ha sufrido el crédito durante esta crisis. Ahora mismo se encuentra en niveles inferiores a 1/3 de los del pico de la burbuja, y el crédito a las familias es la cuarta parte del que había hace siete años.

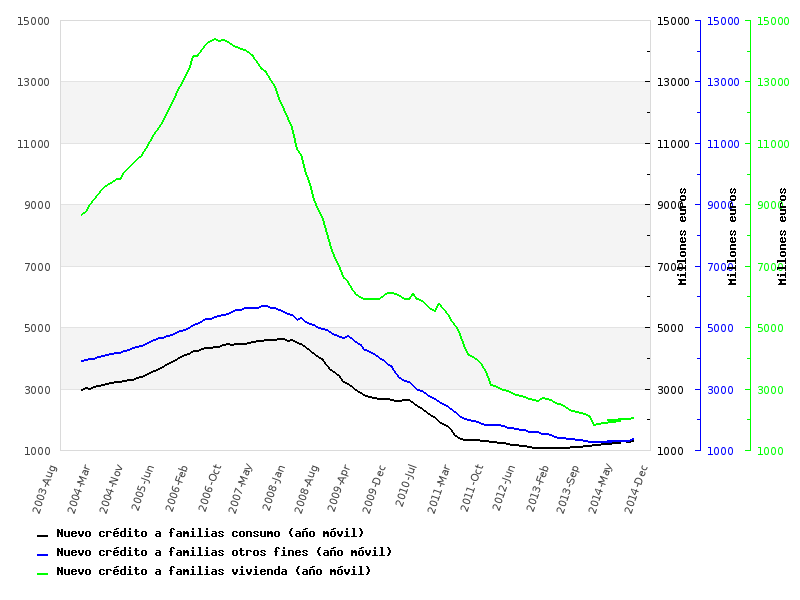

Si vamos a los gráficos de crédito a las familias, vemos el desplome impresionante que ha sufrido el crédito a la vivienda, que a pesar de la reciente recuperación no es más que la séptima parte del que había en 2007. El crédito al consumo y para otros fines sigue siendo igualmente una pequeña parte del que había antes de la crisis.

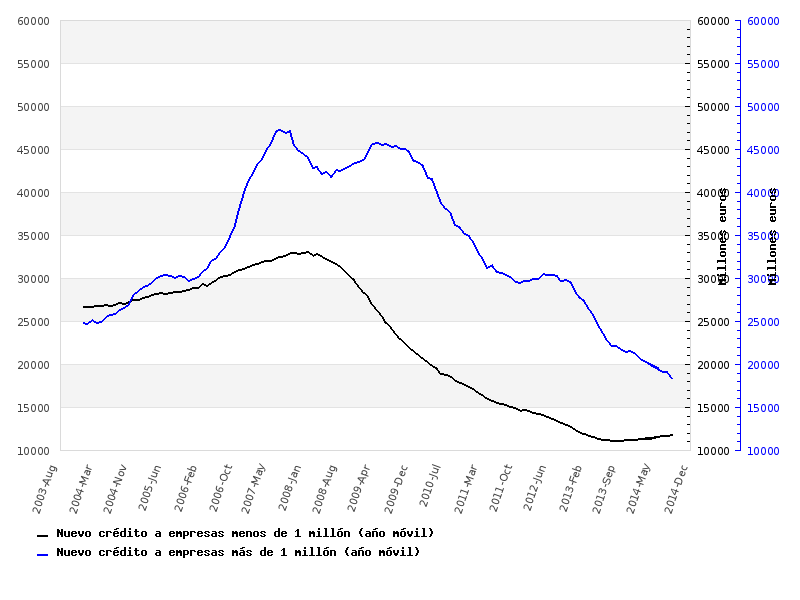

En cuanto a las empresas, que recordemos que es el grueso del crédito concedido en el país, el pequeño crédito empresarial, pese a la reciente recuperación, sigue en una situación pésima, mientras que el gran crédito empresarial también ha bajado mucho pero ha sufrido menos. Algo que llama mucho la atención es que pese al cerrojazo de los mercados en los comienzos de la crisis, el gran crédito tardó mucho en contraerse. La interpretación más razonable es que se produjo un fenómeno parecido al crowding out pero desde el grueso de la economía hacia la gran empresa.

Agosto 14Septiembre 14

|

Total crédito |

-2.9 |

-12.2 |

|

Vivienda |

-3.4 |

30.7 |

|

Consumo |

-6.1 |

32.5 |

|

Otros fines (familias) |

13.6 |

67.7 |

|

Gran crédito (empresas) |

-9.5 |

-34.6 |

|

Resto crédito (empresas) |

5.5 |

14.6 |

En conclusión, la situación del crédito bancario sigue empeorando con fuerza pero la redistribución en la tipología del nuevo crédito concedido está haciendo que paradójicamente esté mejorando para el grueso de la población y de las empresas. Las razones por las que está ocurriendo esto son con toda probabilidad la apetencia del mercado por los bonos corporativos, que se están colocando a tipos muy bajos y con bastante facilidad. En los últimos meses tenemos múltiples ejemplos de emisiones: Campofrío, Catalana Occidente, Abengoa, Abertis, Telefónica, Ferrovial, Adif, Dia… Emisiones de centenares de millones de euros (algunas llegan a las diez cifras) que están permitiendo a la banca desviar el crédito a otros sectores. Gran parte de estas emisiones se están colocando en el exterior, contribuyendo de esta forma, junto con el Tesoro, a introducir una enorme cantidad de dinero en nuestra economía. Esto está permitiendo la recuperación de la demanda pero como contrapartida se está produciendo un deterioro en la balanza corriente y un aumento de la deuda exterior. Es decir, que se siguen arrastrando los problemas de siempre y ante el primer resfriado de los mercados volveremos a sufrir lo que no está escrito. Mientras, carpe diem.