(Versión ampliada del artículo aparecido en El Confidencial el 9/3/2017)

La Agencia Internacional de la Energía avisa de lo que está por venir. ¿Estamos preparados?

En un reciente informe la IEA (Agencia Internacional de la Energía) avisaba de lo que ya venimos analizando desde este blog desde hace casi dos años: el superciclo de materias primas ha cambiado de signo con extrema brusquedad y está a punto de golpearnos con fuerza.

Para poder comprender lo que está pasando nos tenemos que remontar a los años inmediatamente anteriores a la Gran Recesión. Una economía mundial recalentada y en especial la demanda china provocaron que las compañías (públicas y privadas) que se encargan del suministro de petróleo a nivel mundial se quedaran muy rezagadas en su capacidad para atender la demanda. Esto causó un repunte brutal de precios que se unió a una fiebre especulativa en las postrimerías de 2007 y hasta el verano de 2008, cuando el precio del Brent tocó los 147 dólares. Esta tremenda subida de los precios del petróleo y en general de todo el complejo de materias primas (de las cuales el petróleo sigue siendo la más importante) causó un repunte inflacionario y una reacción de los bancos centrales para tratar de frenar la escalada de precios. En un mundo hiperendeudado la subida de tipos no pudo ser soportada por las familias y empresas en situación financiera más delicada, lo que ocasionó un derrumbe en cadena del sistema financiero mundial.

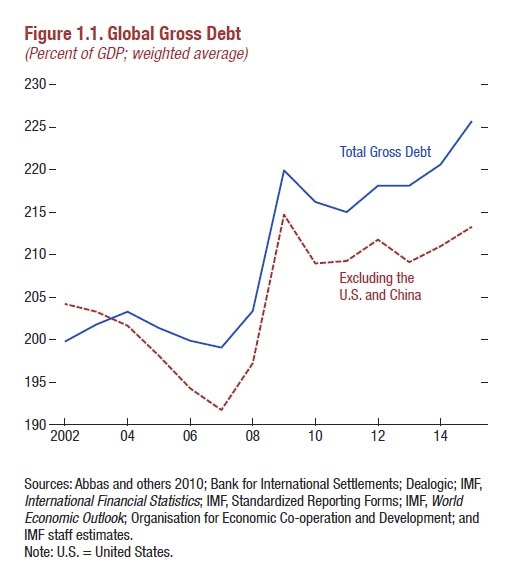

A día de hoy la situación de la deuda global es todavía peor que antes de la crisis, como vemos en el gráfico siguiente, en que se ve cómo nos encontramos en máximos en relación al PIB mundial (que es un reflejo de la capacidad de repago de esta deuda). Esto ocurre debido a los bajísimos tipos de interés, que hacen que la capacidad para endeudarse aumente. Por ello cualquier subida de tipos por parte de los bancos centrales para luchar contra la inflación puede provocar un auténtico desastre entre las familias y empresas que puedan estar ya pagando con dificultades.

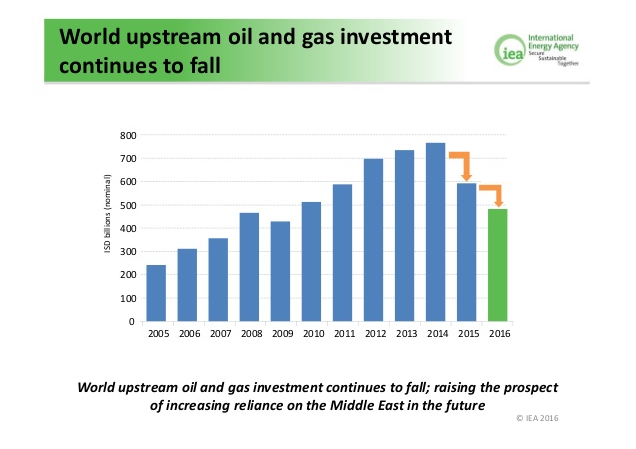

Aquí es donde cobra una importancia capital la situación en el mercado del petróleo. Como vemos en el gráfico de la IEA la inversión en petróleo a partir de 2014, cuando se hundieron los precios, bajó con mucha fuerza tanto en 2015 como en 2016. Esto hace que con las tasas de inversión actuales sea totalmente imposible a medio plazo cubrir tanto la decadencia de los campos en explotación como el incremento de la demanda mundial. Recordemos que la demanda está aumentando con muchísima fuerza. Los factores detrás de este incremento son los precios relativamente reducidos del petróleo, la fortaleza de la demanda en países emergentes y el hecho de que la demanda también ha revivido en EEUU y Europa. Las renovables a día de hoy todavía aportan poco en la sustitución del petróleo y la decadencia del carbón por motivos fundamentalmente medioambientales también ha sido un factor importante para este incremento global del consumo de petróleo.

Se puede estimar la brecha entre la inversión necesaria a día de hoy para mantener el suministro y la inversión habida en 2016, de unos 470.000 millones de dólares. Dado que el incremento medio habido desde 2005 (punto en el que se hizo necesario empezar a recurrir de forma masiva a los petróleos no convencionales) y 2016 ha sido del 6,8% anual, la inversión teórica en 2017 debería ser de 706.000 millones, es decir, un incremento de 236.000 millones desde 2016. Algo que es más del doble del mayor aumento habido nunca en el sector (entre los años 2007 y 2008). En 2020 la inversión necesaria será ya de 860.000 millones, cerca del doble de la actual. Se antoja casi imposible que la industria pueda responder con tamaña celeridad a unas señales de precios que avisarán cuando ya sea muy tarde. Sabiendo que además existe un desfase temporal importante entre que se realiza la inversión y los pozos entran en producción y que además la capacidad ociosa está en niveles realmente bajos, a mi modo de ver (y de la IEA) es casi inevitable que vemos un repunte de los precios del petróleo importantísimo entre 2018 y 2020. Es decir, una posible repetición de la situación que había en la crisis de 2007-2009: altísimo endeudamiento y repunte de la inflación por lo que los neokeynesianos llamaron en los 70 del siglo XX “perturbaciones de la oferta”.

Si los bancos centrales reaccionan a las inevitables tensiones inflacionarias con subidas de tipos de interés esto hará que las cuotas a pagar por los innumerables créditos a tipo variable que existen o que se tienen que renovar suban de forma muy notable. Y aquí hablo especialmente del inmenso crédito empresarial, en forma de créditos como tales pero también de instrumentos de deuda como son los bonos corporativos. La propia subida de precios del petróleo a esas alturas habrá dañado bastante la economía, con lo que una subida de tipos podría ser la puntilla que desencadenara una nueva crisis financiera global.

¿Hasta qué punto es plausible esta situación? Todo dependerá de la reacción de los bancos centrales. A mi modo de ver la única forma de evitarlo sería que tuvieran una mayor tolerancia con tasas moderadamente altas de inflación, lo que provocaría un período de estanflación similar, aunque posiblemente menos grave, al de los 70 del siglo XX.

Sin embargo veo improbable que esta estanflación ocurra, con lo que una nueva crisis financiera global dentro de los próximos cuatro años parece casi inevitable. Y más nos vale estar preparados para ello.

Anexo técnico

En la hoja de cálculo adjunta se pueden encontrar los valores de inversión en upstream desde 2005. Elijo este año debido a que fue cuando se llegó al peak oil de los petróleos convencionales y hubo que empezar a recurrir a combustibles fósiles mucho menos accesibles. También se puede encontrar la producción según los informes de BP (todos los líquidos), siendo la de 2016 estimada. Hago una regresión lineal sobre los datos de upstream entre 2005 y 2016 para estimar el déficit de inversión en ese año, llegando así a la cifra de 236.000 millones de dólares y un 6.8% de incremento anual en la inversión.

Por último me aventuro a hacer una estimación de qué proporción del PIB habría que dedicar a inversión en upstream en diferentes años si se mantienen las tendencias de crecimiento mundial e incremento de inversión. Aunque es evidente que el futuro se desviará por diferentes motivos de esta trayectoria, sí que puede servirnos para entender si esta es sostenible o no y también cuánto es de insostenible y lo rápido que nos estamos acercando a un punto de ruptura. Como vemos, en 2050 la situación seguiría siendo claramente soportable, pues la inversión en upstream sería el 3.6% del PIB mundial. Sin embargo, en 2100 es muy dudoso que lo fuera, pues alcanzaría ya el 28% del PIB mundial. 2150 sería ya una situación absolutamente imposible, con la inversión en upstream por encima del PIB.

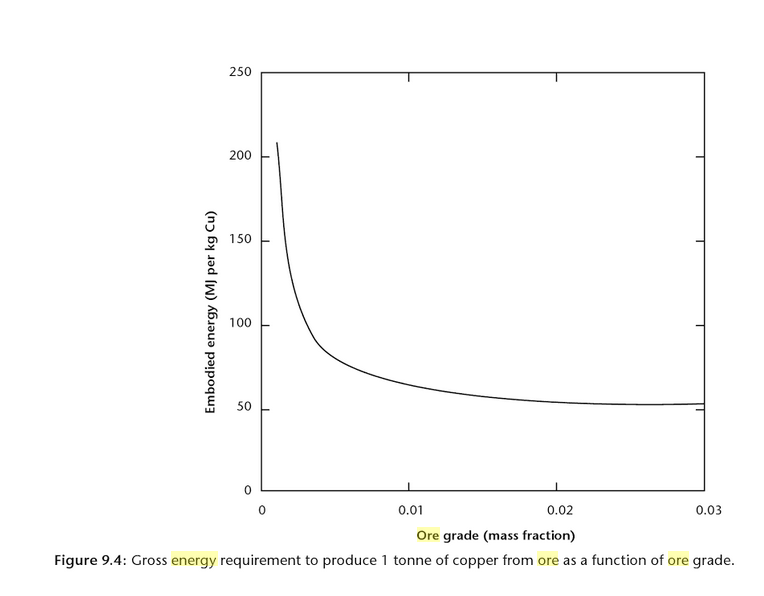

Los modelos de agotamiento de recursos naturales siguen una curva exponencial, en que la energía empleada en obtener un recurso aumenta siguiendo una ecuación tipo

Donde G es el grado de la mena y E la energia necesaria para extraer el mineral. Para el cobre, que es el mineral más estudiado, queda una curva así.

No es inevitable que suba en precio aparente, el precio es siempre relativo.

Otra manera de mantener el precio actual es empobrecer a la gente, o a mucha gente, empobrecer a los trabajadores y desempleados que reciben alguna ayuda, bajando su sueldo y ayudas.

Eso pone el petróleo -los combustibles en general- fuera de su alcance.

Y eso es lo que en Sinapia estamos viendo.

El consumo de petróleo este año aumentó, curiosamente en 2009 un tercio de la gente se quedó sin coche, pero los otros dos tercios consumen, petróleo y otras cosas.

En EEUU también mucha gente ya no tiene coche, ni puede tenerlo, lo disfrazan conque la juventud no quiere sacarse el carnet, no pueden pagarlo, los coches son muy caros allá ahora, y están vendiendo coches usados financiados a más de cinco años.

http://www.armandobronca.com/caminando-los-usacos-caminando-y-parados-los-sinapios_16841/

☼ Hay gente en EEUU caminando 56 Kms -a la ida- para ir a trabajar

Está ocurriendo algo asombroso, nunca visto desde la Gran Depresión de los años 30.

Hay gente en EEUU caminando kilómetros y kilómetros para ir a trabajar -distancias asombrosas ¿recordamos que en Febrero y es Invierno, en EEUU hace un frio siberiano? pero eso significa además del sueldo, no nos olvidemos, la Seguridad Social y la Pensión contributiva. ☼

En The Grapes of Wrath los pobres expulsados de Oklahoma que iban a California tenían coche, de hecho Stalin estuvo a punto de prohibir el libro, porque los rusos preguntaban que cómo unos pobres en EEUU tenían coches -sí, y a lo mejor no tenían zapatos, eh.

Hoy en Uruguay las carreteras están casi vacías, no las que van a Punta del Este, claro, pero en el Interior no circula casi nadie, y no las están arreglando, no tienen dinero. También se han quedado sin Aviación Militar y Civil, cosas que se podían permitir en 1959 por ejemplo la PLUNA civil y la Fuerza Aérea hoy no tienen, digo mal, tienen, un avión de 2ª mano un cacharro que se compró el presidente Tabaré, es el único avión que tienen.

Y los comemierda de los gallegos entrevistan a Mujica, que les suelta sus milongas a esos ignorantes con pretensiones, incluso a Carmena pobre lela, que lo fue a ver y no entendió que cuando a Mujica lo mandaron preso fue durante la democracia, y fue un juez como ella, y la pareja diabólica se reía de la jueza gallega idiota por lo bajinis.

En Sinapia a los repartidores de paquetería de las compañías que todos conocen, FeDEx, MRW, etc les pagan moneditas por paquete y tienen que poner el vehículo y todos los gastos, y si no te gusta a la calle.

Lo mismo hacen otras compañías o todas, la Clesa por ejemplo esos camiones repartidores son de los repartidores, llevan un cartel como si fueran de la empresa por obligación.

Es decir, que estamos hablando de una miseria creciente, en ese panorama el precio del petróleo no puede aumentar.

Y si hasta los americanos, o muchos, caminan Kms para ir a trabajar, poco combustible consumen al menos en eso.

Por eso pienso que el combustible no subirá, pero probablemente Ud no lo pueda pagar.

Espabila, sinapio, del Reino Bananero Africano de Sinapia.

http://www.armandobronca.com/el-reino-bananero-africano-de-sinapia_15614/

¿Se puede invertir en petróleo de alguna forma?

Si tanto va a subir, recomendaría a todo el Mundo invertir en esta materia prima y se forrarían.

Buen artículo y buenas reflexiones origina. La verdad, en nuestra opinión pensamos que hasta que no haya conciencia sostenible esteremos a nivel personal y empresarial dependiendo de cuatro. Al fina sufre el cliente final en todo, las empresas pagamos más por lo mismo y tenemos que proteger los márgenes, que por cierto a veces van ajustados. Si no hubiese tanta dependencia del petroleo seguro las cosas podrían ir cambiado a mejor y con más garantía de futuro

Buen artículo, el comentario de Ana demuestra que el público, incluso el público preparado, no entiende nada de las consecuencias la cuales hay que explicarles.

Eso se debe a que desde 1959 el español ha vivido continuas mejoras en el standard de vida y en la sociedad, y ya no entiende de pobrezas.

Si no dependiéramos del petróleo o más buen cuando no haya petróleo barato, las consecuencias serán espantosas ya que el petróleo junto con el Gas Metano y el Carbón son los combustibles que mueven los motores de la sociedad, y no hay alternativa con las llamadas energías alternativas.

Alimentar ideas buenistas de que todo irá mejor en un mundo sin consumo de petróleo, carbón y metano es irresponsable.

En un mundo sin esos combustibles de los 7,5 Mil millones de personas que ahora vivimos sobramos seis mil millones, así de simple.

En cuanto a España que importa un millón de barriles por día, eran 1,5 Mbpd antes de la crisis de 2008, mala barraka.

Así que no se queje mientras la empresa le puede ir funcionando con petróleo importado, caro combustible o no.

Elegante y comprometido artículo, felicidades! Existe un debate muy interesante. La opinión de Armando la vemos muy válida y también da la impresión de hablar a sabiendas. De todos modos, como él dice…desde nuestro humilde opinión pensamos como apuntan arriba. Un mundo mejor es posible la dependencia a las cosas acaba por limitar. En el sector que trabajamos, cada vez más se ve tendencia clara a hogares y negocios sostenibles y no dependentes de energías clásicas. De todos modos, es una humilde opinión. Felicidades a los creadores del magazine, vemos contenido muy interesante y saludos a todos.